กลยุทธ์ VIX Options : Directional - การเทรดทิศทาง

ทิศทางของ VIX ไม่เหมือนหุ้น

ในตลาดหุ้น “ทิศทาง” (Directional) มักหมายถึง Bullish (ขึ้น) หรือ Bearish (ลง) โดยมีระยะเวลาเป็นเพื่อน (Trend Following)

แต่ในตลาด VIX คำว่า “Directional” มีความหมายเฉพาะตัวที่ผูกติดกับเวลาอย่างแยกไม่ออก:

- ขาขึ้น (Upside): มักเกิดขึ้น “เร็ว แรง และสั้น” (Explosive Spike) เหมือนการจุดพลุ

- ขาลง (Downside): มักเกิดขึ้น “ช้า ยืดเยื้อ และค่อยเป็นค่อยไป” (Slow Grind / Mean Reversion) เหมือนขนนกที่ร่วงลงพื้น

การเลือกใช้เครื่องมือ Options ให้เหมาะกับ “ความเร็ว” ของการเคลื่อนที่ จึงสำคัญพอๆ กับการทายทิศทางถูก หากคุณทายถูกว่า VIX จะขึ้น แต่ใช้เครื่องมือผิด คุณอาจขาดทุนได้ (Right Direction, Wrong Instrument)

The Long Call: กลยุทธ์ที่คมที่สุดและแพงที่สุด

กลยุทธ์พื้นฐานที่สุดที่นักเทรดรายย่อยชอบใช้คือ Long Call Option เพื่อเก็งกำไรว่า VIX จะพุ่งขึ้น หรือเพื่อประกันความเสี่ยงพอร์ตหุ้น

กลไกและปัญหา

เมื่อคุณซื้อ VIX Call Option คุณกำลังสู้กับศัตรู 3 ตัวพร้อมกัน:

- Premium Cost: ราคา Call มักจะแพงมากเนื่องจาก Reverse Skew (ตลาด Price-in ความกลัวไว้ล่วงหน้าแล้ว)

- Futures Basis: ราคา Strike ที่คุณซื้ออ้างอิงกับ Futures ซึ่งมักจะสูงกว่า Spot (Contango) ทำให้ต้องใช้แรงส่งมหาศาลกว่าจะ Breakeven

- Time Decay (Theta): หาก VIX ไม่พุ่ง “เดี๋ยวนี้” มูลค่า Option จะลดลงฮวบฮาบ

วิธีใช้ให้รอด (Best Practices)

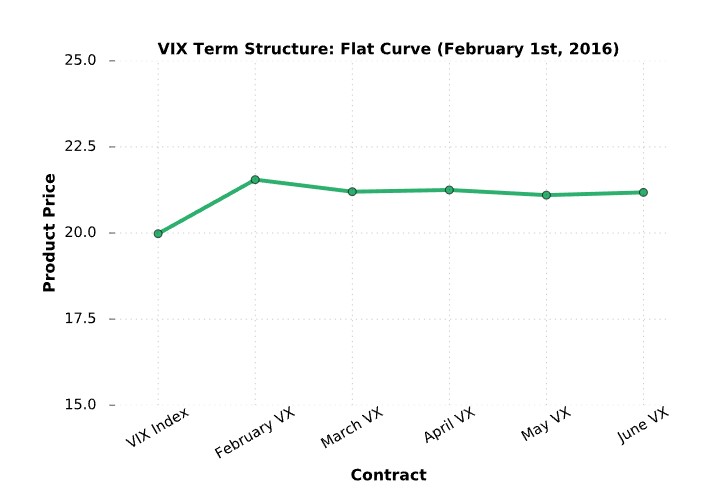

- Timing is Key: ซื้อเมื่อ VVIX (Volatility of Volatility) เริ่มดีดตัวขึ้น หรือ Term Structure เริ่มแบนราบ (Flattening)

- Deep OTM is a Lotto: อย่าซื้อ Strike ที่ไกลเกินไป (เช่น VIX 15 ซื้อ Call 50) เพราะโอกาสเป็นศูนย์สูงมาก ควรซื้อ Strike ที่ใกล้เคียงกับราคา Futures (At-The-Money)

- Exit Strategy: ต้องขายทำกำไรทันทีเมื่อเกิด Spike อย่าถือรอกินคำโตกว่าเดิม เพราะ VIX Spike มักอยู่ไม่นาน (Mean Reversion จะดึงมันลงมาทันที)

Vertical Bull Call Spread: กลยุทธ์ Option มืออาชีพ

เพื่อแก้ปัญหา “ของแพง” ในการซื้อ Call เดี่ยวๆ เทรดเดอร์มืออาชีพจึงนิยมใช้ Bull Call Spread (ซื้อ Call ต่ำ + ขาย Call สูง)

ทำไมต้อง Spread?

จากบทที่ 7 เราทราบว่า VIX Options มี Call Skew สูงมาก (OTM Call แพงเวอร์)

- แทนที่เราจะจ่ายเงินซื้อความแพงนั้น… เราควร “ขาย” ความแพงนั้นบางส่วนเพื่อมาลดต้นทุน

การตั้งค่า (Setup)

- Buy: ATM Call (Strike A) $\rightarrow$ เพื่อเก็งกำไรขาขึ้น

- Sell: OTM Call (Strike B) $\rightarrow$ เพื่อลดต้นทุน (Finance the trade) และลดผลกระทบจาก Volatility Crush

ตัวอย่างการใช้งาน: สถานการณ์: VIX Futures = 16.00, เราคาดว่าจะเกิดการปรับฐานตลาดระยะสั้น

- Action:

- Buy Call Strike 17 @ $1.50

- Sell Call Strike 22 @ $0.80

- Net Debit: $1.50 - $0.80 = $0.70 (ต้นทุนถูกลงกว่าซื้อเดี่ยวๆ ถึง 53%)

- Risk/Reward: เสี่ยง $0.70 เพื่อลุ้นกำไรสูงสุด $4.30 (ส่วนต่าง Strike 5 - 0.70)

- Concept: เรายอมทิ้งกำไรหาก VIX ทะลุ 22 ขึ้นไป (Capped Upside) แลกกับการลดต้นทุน เพราะในความเป็นจริง VIX มักจะ Spike ไปแค่ 20-25 แล้วหยุด

Playing Mean Reversion: การเล่นขาลง

เมื่อ VIX พุ่งขึ้นไปสูงๆ (เช่น 30-40) กฎของ Mean Reversion บอกเราว่า “เดี๋ยวมันก็ต้องลง” นี่คือจังหวะทองของการเล่นขาลง แต่ห้าม Short Call (Naked) เด็ดขาด เพราะถ้ามันพุ่งต่อเป็น 80 คุณจะล้มละลาย

1. Long Put (การซื้อ Put)

- ข้อดี: ความเสี่ยงจำกัด (Limited Risk)

- ข้อเสีย: VIX มี Floor (พื้น) ที่แข็งแกร่งแถวๆ 10-12 การซื้อ Put ในขณะที่ VIX ต่ำอยู่แล้ว คือการเอาเงินไปละลายแม่น้ำ

- จังหวะเข้า: เข้าซื้อ Put เมื่อ VIX Spike สูงๆ และเริ่มเห็นสัญญาณการกลับตัว (Technical Reversal) หรือ Term Structure เริ่มบิดกลับจาก Backwardation เป็น Contango

2. Bear Put Spread (การทำ Spread ขาลง)

คล้ายกับ Bull Call Spread แต่ใช้ฝั่ง Put

- Buy: ITM/ATM Put (Strike สูง)

- Sell: OTM Put (Strike ต่ำ)

- เหตุผล: การขาย Put ตัวล่าง ช่วยลดต้นทุน และเป็นการ “ยอมรับความจริง” ว่า VIX จะไม่ลงไปต่ำกว่า 10-12 (Floor) ดังนั้นเราไม่จำเป็นต้องถือ Long Put เพียวๆ เพื่อลุ้นให้ VIX เป็น 0

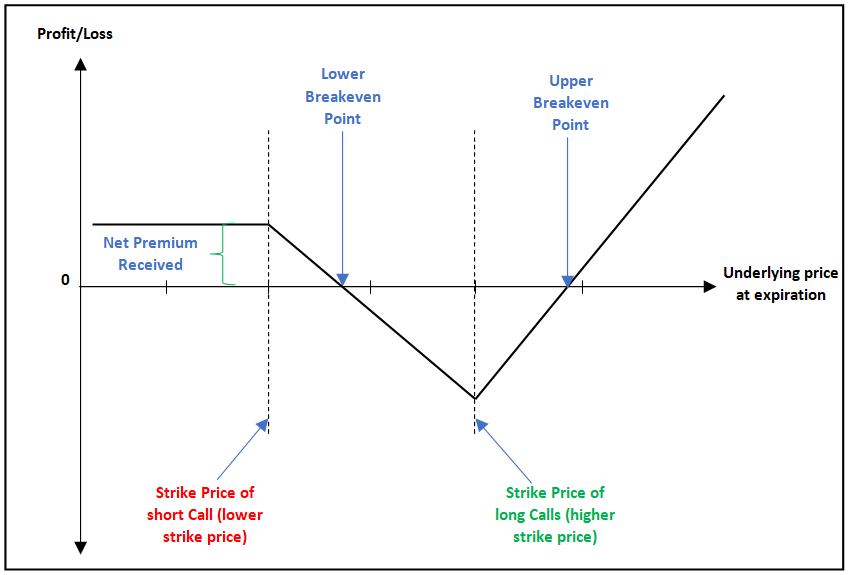

Call Ratio Backspread: กลยุทธ์ล่า Black Swan

สำหรับคนที่ต้องการเดิมพันกับ “วิกฤตล้างโลก” (Super Spike) โดยไม่อยากเสียเงินต้นทุนจม (Sunk Cost) ทุกเดือน กลยุทธ์ Call Ratio Backspread คือคำตอบ

Concept: “ฟรีถ้าไม่เกิด ถ้าระเบิดรวยเละ”

กลยุทธ์นี้ใช้วิธี ขาย Option จำนวนน้อย เพื่อนำเงินมา ซื้อ Option จำนวนมากที่ Strike ไกลออกไป

- Sell: 1x ATM Call (มูลค่าสูง)

- Buy: 2x (หรือมากกว่า) OTM Calls (มูลค่าต่ำ)

- เป้าหมาย: ให้ค่า Premium ที่ได้รับจากการขาย ครอบคลุมค่า Premium ที่จ่ายไปในการซื้อ (Zero Cost หรือ Small Credit)

ผลลัพธ์ 3 หน้า (Scenario Analysis)

- VIX นิ่งๆ หรือลง (Most likely): Call ทั้งหมดหมดอายุไร้มูลค่า แต่เนื่องจากเราทำ Zero Cost เราจึง เท่าทุน หรือได้กำไรนิดหน่อย (Breakeven)

- VIX ขึ้นเล็กน้อย (The Death Valley): VIX วิ่งไปติดที่ Strike ของตัวที่เรา Short ไว้ แต่ยังไม่ถึงตัวที่เรา Long ไว้เยอะๆ นี่คือจุดขาดทุนสูงสุด (Max Loss)

- VIX ระเบิด (Black Swan): VIX ทะลุทุกแนวต้าน พุ่งไป 50, 60, 80 กำไรจากตัวที่เรา Long (x2) จะทวีคูณจนแซงตัวที่เรา Short (x1) แบบ Unlimited Profit

Decision Matrix

เพื่อความง่ายในการเลือกกลยุทธ์ นี่คือตารางสรุปการเลือกใช้เครื่องมือตามสภาวะตลาด:

| สภาวะตลาด (Market Regime) | VIX Level | Term Structure | กลยุทธ์แนะนำ | เหตุผล |

|---|---|---|---|---|

| Quiet / Complacency | 10 - 13 | Steep Contango | Call Ratio Backspread หรือ Wait | VIX ต่ำเกินไปที่จะ Short และการ Long Call แพงเกินไปจาก Contango |

| Nervous / Correction | 14 - 20 | Flattening | Bull Call Spread | เก็งกำไรการดีดตัวระยะสั้นด้วยต้นทุนต่ำ |

| Panic / Crisis | 30 - 50 | Backwardation | Long Put หรือ Bear Put Spread | เล่นรอบ Mean Reversion (แต่ต้องรอให้ Momentum เริ่มหมดก่อน) |

| Super Crisis (2008/2020) | > 60 | Extreme Backwardation | Deep OTM Puts | ซื้อ Put ราคาถูกเพื่อรอวันตลาดสงบ (Big Reward) |

อย่าลืมกฎของ European Style

ในการใช้กลยุทธ์ Spreads (Bull Call / Bear Put) สิ่งที่ต้องระวังที่สุดคือ วันหมดอายุ (Expiration) เนื่องจาก VIX Options เป็น European Style คุณไม่สามารถ Exercise ขา Long เพื่อมากลบขา Short ก่อนวันหมดอายุได้

- ความเสี่ยง: หากคุณทำ Spread แล้วราคาวิ่งไปไกลมาก (Deep ITM) คุณอาจจะดีใจที่เห็นกำไรในพอร์ต แต่คุณจะ “ปิดสถานะยากมาก” (Liquidity Risk) เพราะ Bid-Ask Spread ของ Deep ITM Options มักจะกว้างเป็นมหาสมุทร

- คำแนะนำ: หากได้กำไรตามเป้า (เช่น 50-70% ของ Max Profit) ให้รีบปิดสถานะ (Close Position) ทันที อย่ารอให้ถึงวันหมดอายุเพื่อกินเศษเงินก้อนสุดท้าย เพราะความเสี่ยงในการปิดสถานะไม่ได้อาจทำให้กำไรหายวับไปกับตา

สรุป

การเทรดทิศทาง VIX ไม่ใช่แค่การทายว่าขึ้นหรือลง แต่คือการบริหารต้นทุนและเวลา

- Bull Call Spread คือพระเอกสำหรับการเล่นขาขึ้น เพราะช่วยลดต้นทุนจาก Skew

- Bear Put Spread คือเครื่องมือทำเงินจาก Mean Reversion ที่ปลอดภัยกว่าการ Short VIX Futures

- Call Ratio Backspread คือกลยุทธ์ขั้นสูงสำหรับนักล่าวิกฤต จงจำไว้ว่า VIX กลับสู่ค่าเฉลี่ยเสมอ อย่าไล่ราคาตอนที่มันแพง และอย่าสวนเทรนด์ตอนที่มันกำลังบ้าคลั่ง